丁安华:中国市场的韧性更强 A股有望率先走出低谷

图13:S&P500上市公司利息倍数情况

资料来源:招商银行研究院、招银国际证券

此外,美国不同行业的信用风险存在结构性的分化,尤其是受到低油价扰动和疫情冲击的能源和航空板块面临的信用风险更高。以能源板块为例,新冠肺炎疫情本身导致全球石油需求预期下滑,而沙特和俄罗斯掀起的石油价格战更是在供给侧添了一把火。在低油价的冲击下,预计全球大部分油企都会出现盈利下滑,而美国页岩油企业面临更加严峻的现金流危机。金融市场正在对这种前景给出价格信号,美国能源板块高收益债利差已经突破2008年金融危机时的高位。在这种极为不利的前景下,美国的财政体系必须介入并提供定向纾困资金,否则能源行业的债务违约风险很可能进一步攀升,成为金融危机的一个触发因素。

图14:高收益债利差明显上升

资料来源:FRED、招商银行研究院、招银国际证券

图15:能源板块高收益债利差已突破08年高位

资料来源:彭博、招商银行研究院、招银国际证券

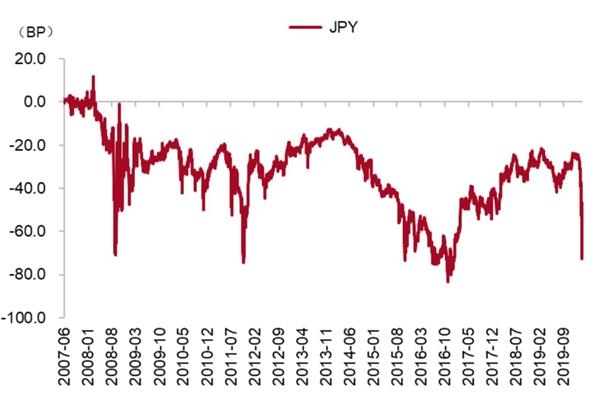

(二)金融机构流动性风险

随着权益市场和石油价格下跌幅度的不断加深,美元流动性出现紧张,原因在于资产管理机构面临不断增加的产品赎回(Redemption)和保证金追缴(Margin Call)的需求,短时间构成巨大的现金压力。日元和欧元货币掉期点的走阔说明离岸美元流动性也在收紧,互换市场中的美元融资成本走高。上周股债商品齐跌以及美元指数的走强,印证了金融机构在流动性层面的缺口正在拉大。

尽管美联储紧急降息150BP将基准利率压缩至零利率区间,同时释放了7000亿美元规模的量化宽松,但是对解决美元流动性紧缺的效果似乎并不显著,原因在于流动性传导机制受制于对交易对手风险上升的担忧。在市场恐慌情绪延续的情境下,非理性的资产抛售情形下,无法估量市场对于流动性的需求缺口具体有多大。若美联储等核心央行的流动性投放不足,或货币政策传导不顺畅的话,金融机构面临的流动性风险需要持续保持警惕。

图16:JPY basis swap走阔幅度超过2008年

资料来源:彭博、招商银行研究院、招银国际证券

图17:EUR basis swap亦有小幅走阔

资料来源:彭博、招商银行研究院、招银国际证券

(三)意大利银行业风险

2008年金融危机爆发后,意大利银行业的不良贷款率迅速累积,2011年欧债危机再次加深了欧洲银行体系的脆弱性,导致意大利银行业成为欧洲经济中最薄弱的一环,一度濒临爆发银行业危机。近年来其不良率虽有所回落,但相较美日和其他欧洲主要经济体,其银行体系的不良贷款率仍居高位。

目前,意大利新冠疫情迅速恶化,意大利政府采取“封城”等高强度防疫措施,经济衰退预期随之上升。中小企业因现金流压力无法偿还债务,可能产生巨额坏账,预期银行不良贷款明显上升,这将令本就脆弱的意大利银行体系面临巨大的风险。

近几个交易日,意大利5年期主权CDS快速反弹,意大利国债亦惨遭抛售,意德利差快速上行,表明市场对意大利出现国家信用风险的预期正在推升,意大利银行业风险或将成为经济衰退情景下的一只“黑天鹅”。

图18:各国银行不良贷款率比较

资料来源:招商银行研究院、招银国际证券

图19:债台高筑:意大利政府杠杆率

资料来源:Wind、招商银行研究院、招银国际证券

图20:意大利主权CDS快速上升

资料来源:彭博、招商银行研究院、招银国际证券

世界第二高楼上海中心

世界第二高楼上海中心