海通策略荀玉根:价值龙头相比成长龙头已没估值优势

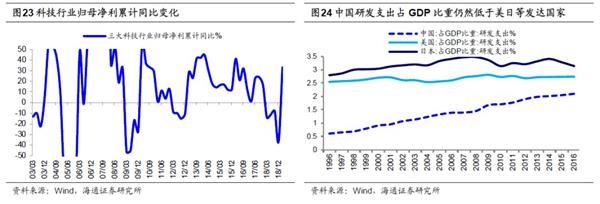

成长股绝对、相对估值及制度性溢价均处于低位。我们在《价值龙头携手成长龙头——论2018年市场风格-20171219》研究过相对估值处于某一区间极值往往容易促成风格切换。首先从价值成长各自估值水平看,代表成长的创业板指目前PE(ttm)为48.8倍(2019/7/8,下同),2010年以来均值51.3倍,目前估值处于历史从低到高49%分位;中小板PE(ttm)为24.7倍,2008年10月以来均值31.3倍,目前估值处于历史从低到高14%分位;代表价值的上证50PE(ttm)为10.2倍,2008年10月以来均值11.5倍,目前估值处于历史从低到高41%分位。我们再选取沪深300指数中价值、成长代表性公司进行估值比对,食品饮料代表性公司如贵州茅台、五粮液、泸州老窖、海天味业,科技型公司如海康威视、立讯精密、恒生电子、科大讯飞,航天信息。食品饮料中贵州茅台目前PE(TTM)33.1倍,处于05年以来从低到高70%分位,PEG(TTM)1.2倍(下同),五粮液目前PE33.8倍,处于05年以来从低到高77%分位,PEG 1.0倍,泸州老窖目前PE 31.5倍,处于05年以来从低到高57%分位,PEG0.8倍,海天味业目前PE 61.2倍,处于100%分位,PEG 2.6倍,成长板块下电子行业中海康威视目前PE 23.8倍,处于22%分位,PEG 1.8倍,立讯精密目前PE 35.2倍,处于17%分位,PEG1.3倍,恒生电子目前PE 55.8倍,处于05年以来从低到高56%分位,PEG 0.5倍,大华股份目前PE 17.3倍,处于05年以来从低到高5%分位,PEG 3.4倍,航天信息目前PE 21.7倍,处于05年以来从低到高28%分位,PEG0.4倍。对比之下价值龙头估值偏高,而成长龙头估值反而算不上很贵。此外我们在《创业板估值到底贵不贵?-20180508》中对创业板估值进行拆解,认为创业板制度性溢价是真正决定创业板估值贵与否的核心指标。将MSCI China(除A股)指数作为参照样本,这些公司和A股上市公司的基本面类似,其估值水平可被视为国际定价基准,A股创业板与之相比存在三个估值溢价:A股较海外市场整体估值溢价(A/H(除金融)估值溢价表示)、成长股较价值股溢价(纳斯达克/标普500 估值溢价表示)、创业板制度性溢价,这个制度性溢价即是真正决定创业板估值贵与否的核心指标。从关键时点看,创业板牛市行情起点(2012/12/4)创业板制度性溢价13.5倍,处于明显偏低位置,创业板牛市顶点(2015/6/5)创业板制度性溢价97.8倍,创下历史高点;2018年底创业板制度性溢价-3.3倍,处于历史极低位置,目前创业板制度性溢价19.5倍,低于2010年6月以来的均值27.4倍,处于历史从低到高32%分位。以上分析显示成长股绝对、相对估值及制度性溢价均处于低位。

老"扎台型"的"开开衬衫"

老"扎台型"的"开开衬衫"