招商策略:外资持续加仓大消费 融资客净买入电子和计算机

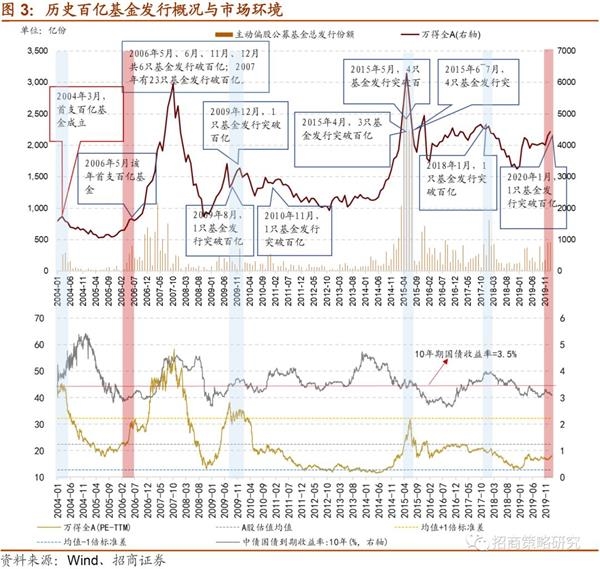

相比之下,2006年则与以上阶段呈现出截然不同的情况。2006年5月当年首支发行破百亿的公募基金成立,之后股票市场从蓄势到加速上行,走出了大牛市行情,而2016年5月刚好对应了这一轮行情开启前的底部区间。从当时市场环境来看,2006年5月市场流动性环境宽松,十年期国债收益率约为3%左右的较低水平,并且全部A股估值水平不高。在这样的环境下,权益资产对居民吸引力提升,而居民增量资金通过公募基金入市成为推动市场上行的重要力量。

所以由此来看,公募基金发行火热、爆款基金热销并不能简单等同于市场高点,关键还是要综合考虑市场流动性和估值等因素辩证分析。 目前全部A股估值仍处于历史平均水平以下,估值仍具吸引力;另外,市场处于低利率环境,并且根据我们的判断,2020年市场仍有望维持低利率,尤其下半年可能进一步打开利率下行空间。所以我们认为当前火爆基金的情况更类似2006年,只是新一轮居民资金加速入市的开端,未来公募基金发行热度有望延续,居民资金将通过公募基金加速入市。并且从2006年到2020年刚好过了14年,即两个7年,与我们提出的A股7年宿命牛相吻合。

郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。

原标题:央行加大公开市场投放,公募基金发行火热——金融市场流动性与监管动态周报

核心观点

基金发行火热,辩证看待爆款基金。近期爆款基金接踵而至,百亿基金再现,反映居民资金正在积极入市。2004年3月、 2007年6~8月、2009年8月、2015年5~6月、2018年1月等阶段对应利率高企或估值高位,导致股市吸引力下降,经历基金发行火热后市场下行。而当前更类似2006年5月基金发行破百亿的环境,市场处于低利率环境,且A股估值仍具吸引力。所以我们更倾向于认为当前爆款基金是新一轮居民资金加速入市的开端,有望开启A股7年宿命牛。

1月13日-1月19日,央行开展8000亿元逆回购操作和3000亿元中期借贷便利(MLF)操作。央行为对冲税期高峰、现金投放等因素的影响,维护春节前银行体系流动性合理充裕,共开展8000亿元14天期逆回购操作和3000亿元中期借贷便利(MLF)操作。公开市场净投放11000亿元。

尽管央行公开市场投放力度增大,但资金需求增加,货币市场利率冲高回落,全周货币市场利率小幅上行,R007与DR007利差走扩;长端国债收益率下行,短端国债收益率上行,利差走扩。

股市方面,A股市场流动性回落,招商A股流动性指数为6.2,较前期下降1.03,未来一周将迎来解禁小高峰。上周北上资金持续流入,陆股通净流入195.5亿元。融资资金延续净买入,规模较上期回落,为91.1亿元,融资余额10411.5亿元;ETF整体净申购;重要股东减持规模、计划减持规模均上升。

从投资者偏好来看,外资持续加仓大消费,减仓电子、交通运输和农林牧渔;融资客净买入最多为电子和计算机,净卖出最多为非银金融和医药生物。个股方面,陆股通净买入最多为美的集团,净卖出最多为立讯精密;融资买入规模最高为兴业银行,卖出规模最高为平安银行。国泰中证全指证券公司ETF净申购份额最高,平安粤港澳大湾区ETF净赎回份额最高。

基金持仓方面,股票型基金整体仓位(1月16日)较前期(1月9日)提升0.64%至89.96%,混合型基金整体仓位较前期提升0.39%至83.13%。大盘股仓位占比较前期提升3.56%至43.27%;中盘股仓位占比较前期提升1.87%至13.57%,小盘股仓位占比较前期下降5.01%至24.06%。

01

流动性专题

※基金发行火热,辩证看待爆款基金

2019年12月以来公募基金发行规模持续扩大,近期公募基金发行火热,尤其偏股混合型公募基金发行放量,1月截至目前主动偏股公募基金发行总规模已经达到近465亿元,平均发行份额38.7亿份,是2015年以来主动偏股公募基金平均发行份额的新最大值。

其中,汇添富大盘核心资产发行总份额113亿份,是2018年1月以后首次出现发行百亿规模以上基金。此外,多款明星基金获得抢购,认购规模远超公募基金发行规模上限,例如,广发科技先锋计划发行上限80亿,但认购规模超过800亿,有效认购比例只有8.68%;类似的还有交银内核驱动、鹏华科技创新、银华科技创新、交银科锐科技创新等,反映出市场认购基金热情高涨,资金通过公募基金积极入市。

以"素"乱"荤"的素菜馆

以"素"乱"荤"的素菜馆