海通证券姜超:18年杠杆率微升 1季度偿债能力改善

债务结构短期化。18年A股非金融企业流动负债占比明显增加,18年末流动负债占比为72.45%,较2017年底的71.67%增加0.78个百分点。这是因为18年市场风险偏好下降,债市及非标违约频繁,部分企业融资成本抬升,企业以短期融资滚动长期债务、控制融资成本的显现很普遍。

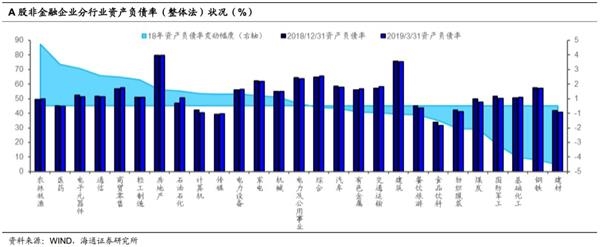

分行业来看,房地产和建筑行业上市公司资产负债率仍旧是最高的,超过70%,且房地产行业较17年末并未有改善,整体负债率反而增加了1.1个百分点,依旧是高杠杆模式,19年一季度末房地产行业杠杆率与年初基本持平;建筑行业18年末资产负债率同比下降0.6个百分点,19年一季度末较年初约下降0.1个百分点。 供给侧改革相关行业比如煤炭、钢铁、建材、有色行业18年末资产负债率较17年末均有不同幅度的降低,其中建材及钢铁行业降杠杆明显,资产负债率分别降低4个百分点和3.7个百分点。19年一季度末二者进一步降低,建材行业资产负债率降至40.73%,钢铁行业降至57.33%。 其他负债率明显降低的行业还有基础化工、国防军工、纺织服装及食品饮料等,其中基础化工行业18年末资产负债率为50.57%,较17年末下降约3.5个百分点,主要因为18年基础化工行业盈利能力明显好转,带动收入及经营现金流走高,同时产能扩张不明显,使得资产负债率有所下降。

下游行业分化明显,通信、商贸零售、传媒、电子、计算机行业杠杆率有所抬升,而食品饮料、纺织服装、餐饮旅游等债务负担明显回落。

4。 偿债能力:19年一季度短期偿债能力有所增强

在分析现金流时,我们发现18年非金融企业筹资现金流覆盖资金缺口的能力趋弱,货币资金增速放缓;另一方面杠杆率没有显著去化,并且民企出现了杠杆率走高的情况,债务结构短期化,企业偿债能力趋于弱化,而19年一季度有所好转。具体来看,18年末A股非金融企业整体速动比率约0.78,较17年末下降0.01,并且货币资金/短期债务指标出现明显回落,从17年底的95.7%降至18年底的91.1%,但是19年一季度有所回升至104.2%,18年主要源于货币资金增速减缓而短期债务大增,18年A股非金融企业货币资金同比增长6.9%,而短期债务增速为12.3%。

分行业来看,我们以货币资金/短期债务衡量行业的短期偿债能力,从绝对水平看,钢铁、电力及公用事业、综合、有色行业的短期偿债压力较重,18年末行业货币资金对短期债务的覆盖率均低于50%,轻工制造、基础化工、农林牧渔、交通运输及机械行业也都在70%以下的偏低水平。而食品饮料、传媒、餐饮旅游、计算机、家电等下游消费行业资金相对充裕,短期偿债能力较强。

18年多数行业短期偿债能力回落,行业分化明显,19年一季度偿债能力有所增强。从变动情况看,18年多数行业短期偿债能力下降,我们关注的27个行业中,短期偿债能力提升的行业仅有8个,主要包括部分上游行业如煤炭、钢铁,此外食品饮料、计算机等下游行业偿债能力亦有所提升。截至2019年一季度末,非金融行业中短期偿债能力较年初有所回升的行业有24个,仅计算机、建筑及餐饮旅游行业货币资金/短期债务的比值有所下降。

新雅"网红腌笃鲜"青团

新雅"网红腌笃鲜"青团