海通证券姜超:A股估值仍处于历史较低位 有向上空间

转债策略:峰回路转,配置当先

股市表现亮眼,长期保持乐观。首先,虽然19年以来股市估值有所提升,但仍处于历史较低位,有向上空间。其次,18年下半年宏观政策转向稳杠杆,加上19年1月社融提前见底回升,预示经济见底也已不远;股市或已处于底部区域。最后,目前股市的风险溢价处于14年以来的高点,未来估值有望迎来长期回升。

转债具备长期配置价值。作为类权益的风险资产,我们认为转债具备长期配置价值。行业方面,19年流动性宽松利好成长股的估值提升;经济通胀下行则利好弱周期行业,关注成长+弱周期板块的机会。策略方面,19年市场风格将更加平衡,混合型策略或最佳。转债择券要兼顾正股估值以及转债溢价率、价格等因素。

寻找价值低估板块。短期市场上涨较快,转债择券难度上升。部分涨幅较大的个券,目前价格在高位,有一定回调风险;可关注近期涨幅不大,转债价格和正股低估的行业板块。如消费电子(大族、水晶)、环保建筑(岭南、高能)、汽车(新泉、德尔)、光伏(林洋)、消费(海澜)、传媒(吉视)等。部分强势个券(隆基、曙光、佳都、国君、长证)可等待回调后的布局机会。

1、行情回顾,转债大涨,估值压缩

1.1 19年转债市场表现亮眼

18年权益市场低迷,转债整体表现不佳。但进入19年以来,市场风险偏好明显回升,权益和转债市场均表现亮眼。截至3月13日,19年中证转债指数上涨了16.7%;我们计算的转债平价指数上涨了20.8%。同期上证综指上涨22.7%,沪深300指数上涨24.7%,创业板指上涨41.8%,上证50上涨18.5%。

19年以来转债上涨行情可分为三个阶段。1月2日-18日,股市和转债市场回暖,估值小幅压缩。年初市场“春季躁动”,情绪回暖,股市和转债均温和上涨。这一阶段表现最好的是特发、鼎信等5G概念券。1月21日-1月31日,股市震荡,转债上涨,估值上升。随着中小创2018年年报业绩预告陆续暴雷,股市进入盘整阶段,但转债市场却情绪高涨,走出独立行情,溢价率出现逆市上升。这一阶段表现较好的是银行转债、海尔等大盘品种。2月至今,股市大涨,转债跟涨,估值压缩。年后市场情绪逐渐高涨,股市大涨,转债回归正股驱动,估值大幅压缩。这一阶段个券普涨,表现最好的则是特发、洲明等小盘成长券。

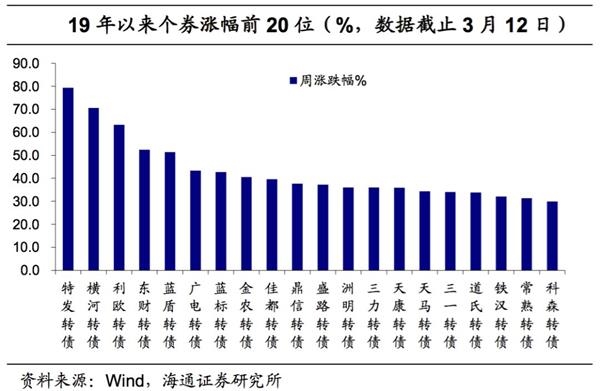

个券基本全面上涨,成长表现更佳。整体来看,19年以来转债个券基本全面上涨。涨幅前5位是特发转债(79.35%)、横河转债(70.65%)、利欧转债(63.25%)、东财转债(52.41%)和蓝盾转债(51.45%)。整体来看,通信、计算机、传媒、电子等板块表现较好。

沪上百年老字号雷允上

沪上百年老字号雷允上