海通策略荀玉根:ROE角度看盈利趋势及筛选行业 银行钢铁更优

2。净利润率和资产周转率提高推升ROE

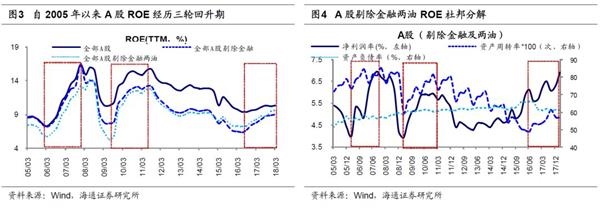

由上文分析可知以往两轮ROE回升主要靠三因子共同驱动,而本轮ROE回升更多源于资产周转率和净利润率提高,而非杠杆率抬升。展望未来,我们认为在经济从大变强的背景下,行业集中度提升和产业结构优化将推高净利润率,收入比资产更高速增长将促使资产周转率回升,从而两者将进一步推高ROE。

新时代行业集中度提升和产业结构优化将推高A股净利润率。在当前中国对比1980年代美国系列1-3等报告中,指出新时代我国经济将从大走向强,核心是质的提升,经济增长模式正在从重速度向重质量转变。在这样的背景下,行业集中度提升和产业结构优化将推高A股净利润率。自2010年以来消费类和周期性行业集中度逐步提升,包括白酒、乳制品、医药流通、空调、冰箱、洗衣机、水泥、地产、煤炭等。目前A股上市公司有3526家,海外中资股有334家,而我国个体工商户6579.4万户,私营企业2726.3万户,可见多数上市公司在各细分领域处龙头地位。统计2018Q1各行业的净利润率,可见除工业和能源外,其他行业前三大龙头ROE均高于行业水平。行业集中度提升巩固龙头地位,加之龙头净利润率普遍更高,从而龙头效应将推动整体净利润率抬升。自2010年以来我国经济结构不断优化,第三产业和消费占GDP比重不断提升,但相较美国中国消费和科技占比仍较低,消费和科技将成为转型的方向。目前消费类净利润率普遍偏高,科技类虽然净利润率偏低,但是在发行制度改革下未来有望抬升,产业结构优化将推高A股整体净利润率。2018Q1金融净利润率为25.0%,房地产为11.9%,必选消费为11.7%,医疗保健为8.5%,公用事业为7.0%,原材料为6.3%,可选消费为5.3%,工业为4.4%,信息技术为4.2%,能源为3.8%,电信业务为1.8%,可见消费类净利润率普遍偏高,而科技类偏低。由于我国发行制度不完善,早期我国优质科技股大量海外上市,这些科技股业绩靓丽,比如阿里巴巴2017年净利润率为24.5%,百度为21.6%,腾讯控股为30.5%,目前CDR、独角兽等制度正在努力吸引优质科技股登陆A股,未来科技股的净利润率有望提升。2005年以来A股净利润率均值为8.9%,高点在07Q3,为10.9%,低点在05Q4,为5.0%,而18Q1A股净利润率为10.2%,随着经济步入由大到强时代,A股净利润率中枢也将进一步抬升。

声明:本网站所提供的信息仅供参考之用,并不代表本网赞同其观点,也不代表本网对其真实性负责。您若对该稿件内容有任何疑问或质疑,请尽快与上海热线联系,本网将迅速给您回应并做相关处理。联系方式:shzixun@online.sh.cn