海通固收:基建投资增速可能温和回升 哪些领域或有发力空间?

3.1

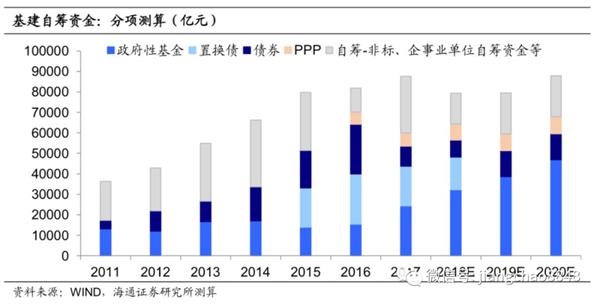

自筹资金是关键

自筹资金是基建的最大资金来源,主要包括政府性基金(专项债与土地出让金)、债券(城投债等)、非标、PPP和企事业单位自筹资金。

政府性基金支出:专项债助推政府性基金支出大增。政府性基金支出的对应资金来源包括政府性基金收入、专项债收入、结转资金净使用和调入一般公共预算资金四项。政府性基金收入方面,土地出让金占政府性基金收入的比重超过80%,由于土地出让金增速的下滑,全国政府性基金收入累计增速从18年的23%降至19年11月的9.5%,随着地产销售增速趋弱、棚改退潮与房住不炒政策的维持,我们预计政府性基金收入趋降,制约政府性基金支出。但前文(2.1小节)我们测算2020年新增专项债额度或提升至3.3万亿左右,较2019年将增加1.15万亿元,且基建比例有望提高。

我们假设2020年剔除专项债之后的政府性基金支出(投向基建)同比降至5%,则这部分资金投向基建的规模相比于19年小幅增加1700亿元左右。而投向基建的专项债则受益于额度增加和投向基建的比重提升,相对于19年将增加6500亿元左右。我们预计,政府性基金的基建领域支出有望较19年增加21%。

债券净融资或与2019年持平。2019年以来,稳基建和存量债务风险升温倒逼隐性债务监管的放松,城投合理再融资需求得到肯定,19年城投债净融资1.1万亿元,较城投融资大幅收紧的17、18年同期大幅增加94%。展望2020年,城投债到期压力不低(近2万亿到期量),我们预计城投债净融资额或与19年持平。除此以外,我们假设铁道债、发改委专项债净融资与19年持平。

PPP项目保持稳定。19年PPP项目执行阶段新增投资规模接近3万亿元,其中投向基建领域的占比稳定在69%。我们预计2020年PPP新增项目增速、项目占比与资本金比例与19年相同,则2020年PPP的民间资本金投资规模大概在8300亿左右。

非标拖累边际改善,但可能还是负增。除了以上项目外,自筹资金部分还包括非标和企事业单位自筹资金,2014-2015年这两部分总金额可能在每年3万亿左右,但到了2018~2019年或降至每年2万亿以内,主因非标拖累。由于金融监管与地方政府隐性债务的管控,18、19年投向基建的新增信托和新增委托贷款分别为-2800和-1800亿元,考虑到非标投向地产的管控,我们预计2020年投向基建的新增非标资金有望继续降幅收窄。企事业单位自筹资金或保持平稳。

3.2

预算内空间有限、基建贷款或小幅改善

投向基建的预算内资金空间有限。受预算赤字率约束和减税降费的影响,公共财政支出增速难有大幅增长,19年1-11月公共财政支出同比增7.7%、较18年同期小幅增加0.9个百分点,我们假设2019~2020年财政支出增速为9.6%。2011年以来,预算内基建资金占公共财政支出一直处于稳步上升状态,2017年这一占比达到11.8%,政治局会议强调要加强基础设施建设,我们预计财政投向基建的比重进一步提升至12.5%,则2020年基建资金来源中预算内资金或提升至3.3万亿元,同比增长10%(19年为14%),融资额较19年或增0.29万亿。

国内基建贷款或小幅改善,但难有较大贡献。2019年1-11月新增信贷同比增长3.9%,较18年全年的近20%明显下滑,我们假设19~20年新增信贷增速维持在4%左右。从国内贷款投向基建的比重来看,17年基建资金来源中的国内贷款占当年新增信贷的17%、较16年小幅增加0.6个百分点,而从上市银行报表来看,18年和19年上半年29家上市银行投向基建行业贷款占比分为17.8%和17.5%、同比分别下滑0.3和0.5个百分点。

我们假设2020年投向基建的国内贷款占当年新增信贷的比重或提升至17.5%、较19年小幅增加,则2020年基建贷款为3.06万亿元左右,同比增长7%(19年为4%),融资额较19年小幅增加2000亿元。

以"素"乱"荤"的素菜馆

以"素"乱"荤"的素菜馆