国君策略李少君:A股优质资产具吸引力 进入配置区

导读

短期流动性冲击高峰已现,未来流动性缺口/风险有望收敛。海外权益已进入底部区间,权益流动性回暖仍需要疫情变量的清晰。A股优质资产具吸引力,进入配置区。

摘要

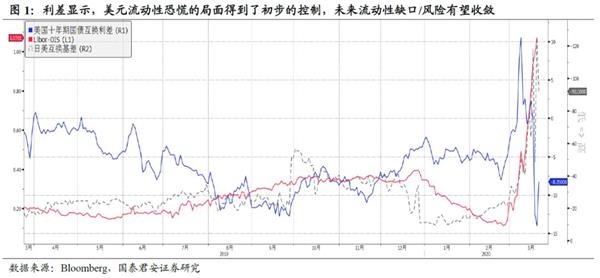

海外流动性冲击的高峰已现,边际上流动性缺口/风险或有望收敛。美联储零利率+回购+QE+央行互换+CPFF组合拳下,效果已经初步显现,体现为: 1)从利率角度,过去两周以来陡升的Libor-OIS利差斜率走缓,十年期国债互换利差回落,日元美元互换基差回升,表明离岸/在岸美元流动性恐慌的局面得到了初步的控制。 2)从资产关系角度,美国十年期国债利率走低,美股震荡,流动性恐慌导致的资产高相关性开始下降,资产定价正常化。 3)从货币角度看,美元指数短期大幅上升后走弱。尽管避险情绪下,海外投资者对美元需求仍然会保持较高强度,从边际上,美联储的流动性供给、资产波动率下降、市场机制理顺/拆借意愿回升后,美元流动性紧张的局面有望缓解。

海外权益已经进入底部区间,下一个路标在于信用风险的边际缓和。本轮新冠疫情冲击下标普500指数下挫30%,波动率飙升超过2008年,北美高收益/投资级债券信用利差大幅上行。参考美国1929年大萧条、1987年“黑色星期一”、2000年互联网泡沫破裂,2008年“雷曼时刻”四次市场极端波动中,股票市场经历两个阶段:1)第一个阶段表现为恐慌性抛售,定价悲观的经济/盈利前景,并伴随着流动性危机(如2008年“雷曼时刻”货币市场冻结),股指往往在短时间内大幅下挫,这一比例通常在30%左右。2)第二个阶段表现为投资者开始理性评估经济/信用前景以及政策逆周期管理的效果,这一阶段表现为震荡整理。我们认为,随着流动性风险缓解,第一阶段的冲击有望缓和,权益进入底部区间,未来核心在于信用风险何时缓和。

政策变量已前置,权益/信用流动性回暖需进一步待疫情与经济信号的边际清晰。根据历史经验来看,权益流动性取决于中期经济增长预期,而当前全球疫情的边际决定了风险溢出以及中期经济预期的方向,进而决定了资本流动的边际。目前政策变量已前置,全球货币政策已全面宽松,全球财政也有望协同,因此权益流动性回暖的积极条件已经展开,但仍需等待全球疫情与经济的边际进一步清晰。

中国A股外资偏好组合估值已进入配置区间,流动性风险冲击缓和后,北上有望重回净流入。根据我们的测算,近一个月以来配置型外资净流出是北上资金净流出的重要力量,或是由于全球风险冲击下资产配置机构再平衡调整权益权重所致。市场大幅波动以后,A股外资偏好组合标的估值已接近历史均值-1x标准差,进入配置区间。从该角度看,全球流动性冲击缓和后,中国优质资产有望重获北上净流入。

风险提示:疫情超预期、冲击超预期、宽松政策不及预期。

正文

1、海外流动性冲击的高峰已现,边际上流动性缺口/风险或有望收敛

短期流动性冲击的高峰已现。部分投资者对于近两周以来美联储的“紧急措施”感到负面,很大程度上源于货币政策对于公共卫生风险环境中需求刺激的低效。我们认为,市场或错判了美联储的政策意图,醉翁之意不在酒,相对于具有更为正面影响的财政刺激与医学管理举措,美联储“零利率+回购+QE+央行互换+CPFF”组合拳目标在于疫情冲击期间提供充足的流动性稳定市场情绪,减小金融挤兑以及发挥正常的市场机制,平滑市场的波动。过去两周当中,恐慌情绪下全球各大类别的资产遭到抛售,避险资产也不再“避险”,金融中介不愿承担对手方风险,投资机构进入广泛的仓位控制/降杠杆措施。但就目前来看,宽松的流动性供给政策效果初步显现,短期流动性冲击的高峰或已显现,体现为:

1)从利率角度,过去两周以来陡升的Libor-OIS利差斜率走缓,十年期国债互换利差回落,日元美元互换基差回升,表明离岸/在岸美元流动性恐慌的局面得到了初步的控制。

2)从资产关系角度,美国十年期国债利率走低,美股进入震荡,也表明流动性恐慌导致的跨资产高相关性开始下降,资产定价正常化。

3)从货币角度看,美元指数短期大幅上升后走弱。

避险情绪下美元需求或仍保持较高强度,但边际上看流动性紧张局面或有望改善。在海外疫情快速恶化的环境下,我们认为避险情绪仍会推动海外投资者对美元需求保持较高强度。但从边际上美联储流动性宽松供给、资产波动率下降、市场机制理顺/拆借意愿修复,美元流动性缺口有望得到缓解,恐慌情绪有望缓和。

2、权益进入底部区间,下一个路标在于信用风险缓和

美股已经进入底部区间,下一个路标在于信用风险的边际缓和。本轮疫情冲击下标普500指数下挫30%,波动率飙升超过2008年,北美高收益/投资级债券信用利差大幅上行。参考美国1929年大萧条、1987年“黑色星期一”、2000年互联网泡沫破裂,2008年“雷曼时刻”四次市场极端波动中,股票市场经历两个阶段:1)第一个阶段表现为恐慌性抛售,定价悲观的经济/盈利前景,并伴随着流动性危机(如2008年“雷曼时刻”货币市场冻结),股指往往在短时间内大幅下挫,这一比例通常在30%左右。2)第二个阶段表现为投资者开始理性评估经济/信用前景以及政策逆周期管理的效果,这一阶段股票市场表现为震荡整理。我们认为,随着流动性风险缓解,第一阶段的冲击有望缓和,权益进入底部区间。在疫情的冲击下,信用风险的演变或将成为下一阶段海外权益的重点。

世界第二高楼上海中心

世界第二高楼上海中心