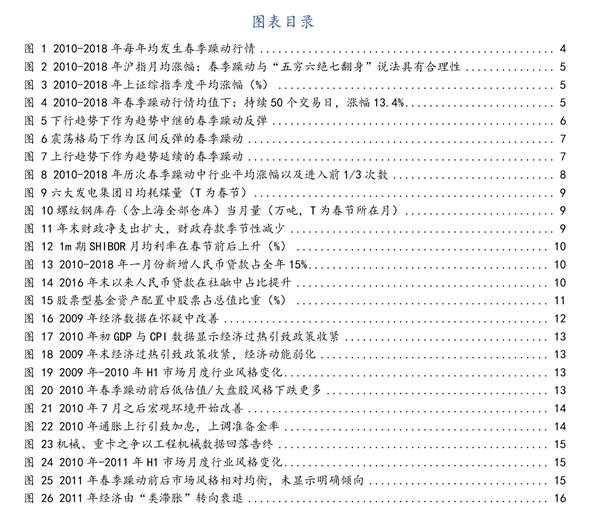

国君策略李少君:2019年A股春季躁动会如何演绎?

导读

回顾2010-2018年历年春季躁动行情,风险偏好提升是主驱动。当前整体宏观环境与2012年具有相似性,而市场预期相对更弱。躁动仍会有,但空间及持续性相对有限。

摘要

经济下行趋势中的春季躁动:2010-2018年均发生了春季躁动行情,平均时长约40个交易日,平均涨幅为16%,其中12月、2月是涨幅主要贡献月份。市场风险偏好提升驱动风险溢价降低是春季躁动行情驱动的主导力量。各类行情趋势中均发生了春季躁动行情。

春季躁动传统逻辑与结构表现再检视: 1)盈利端预期的改善,春季开工旺季的到来,经济动能预期会改善,开年信贷数据或会走强,而1月份宏观经济数据空窗期为这一预期升温发酵创造条件。2)年末由于提现因素等方面的影响,银行系统趋向资金紧张,而春节之后流动性回流,资本市场流动性将趋向于改善;3)机构投资者存在着跨年度布局的需求,有利于提升市场交易活跃度。4)每年11月到12月举行的中央经济工作会议,3月份左右召开“两会”,围绕会议可能出现的超预期因素,一般被认为是春季躁动行情展开的重要线索。

从市场分歧弥合视角出发的春季躁动理解:1)2010年起于经济过热,终于调控政策加码;2)2011年起于调控政策效果,终于经济下行明确;3)2012年起于经济改善持续性,终于经济掉头向下;4)2013年起于经济底是否已现,终于流动性冲击;5)2016年起于情绪短期修复,终于海外股市下跌冲击;6)2017年起于估值修复与涨价,终于金融监管冲击;7)2018年起于龙头白马行情极致化,终于海外冲击。

2019年,春季躁动会如何演绎?从传统的春季躁动逻辑来看,当前仍然成立且正在演进中,春季躁动行情在2019年仍有望展开,而作为试金石来源主要还是内生性融资紧缩改善效果。从市场表现、经济周期、政策底出现三个视角看,相较2012年宏观环境,当前具有相似性,但预期要更偏悲观。从市场预期来看,一方面是经济下行趋势,盈利增速继续下修的风险,另一方面是政策宽松对冲,且进一步宽松预期升温驱动风险偏好,同样面临着政策对冲发力节奏与经济下行节奏之间的赛跑局面,从这一角度看本轮的春季躁动空间以及持续性预计相对较弱。

风险偏好有限提升,执两端把握躁动行情。市场预期将会存在着反复,风险偏好也仅是有限提升。从行业配置选择方面看,一方面投资者仍应高度重视配置板块防御属性,更加看好类债资产,重点关注金融地产低估值龙头,公用事业、黄金、必需消费品以及高股息个股等领域,另一方面是在市场风险偏好提升过程中,弹性更好的板块。一是周期涨价品,重点关注煤炭、钢铁、有色等流动性敏感板块,以及化工高景气细分子领域,二是稳增长与经济转型交叉领域的新基建板块,后续有望成为产业政策支持催化重点,重点关注5G、人工智能、工业互联网、物联网。

目录和表目

金镶玉传承人曹平

金镶玉传承人曹平