海通债券姜超:抽丝剥茧 房地产融资到底有没有好转?

摘要

临近年关,房地产企业融资似乎变得活跃起来,关于地产融资放松的言论也多了起来。房地产行业融资放松真的确有发生?对地产债的影响会是怎样的?

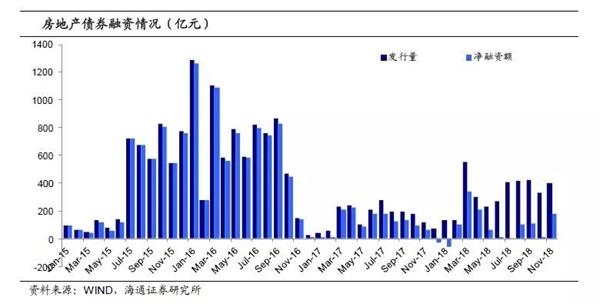

地产债发行量升而净融资减。今年地产债的发行较去年明显回暖,前11个月地产债发行量接近3580亿元,而去年全年才有1900亿。但今年地产债也进入了偿还高峰期,债券的发行主要用于借新还旧,净融资额同比反而减少了。从最新的情况看,11月房企通过债券实现的净融资额确实比10月份有大幅增加,也是近7个月以来净融资额最高的月份,但今年12月以及19年2月和3月都是地产债的偿还小高峰,近期地产公司积极进行发债融资或为提前做准备。

公司债审批上确有加快,助于缓解再融资压力。今年交易所针对地产公司债的审批速度自5-6月份开始加快,1-11月通过交易所审批的地产公司债额度累计有4334亿元,为去年同期的2.2倍。而我们通过测算得出,若地产公司债保持今年的审批速度,明年发行量预计可覆盖偿还量,有助于明年偿还压力的缓解,但与明年偿还量增幅相抵,目前的审批和发行速度还不足以带来地产公司债净融资的大幅改善。且今年10月以来交易所审批速度又有所放缓,小公募至今仅有1个新增通过审批的项目,未来能否继续保持审批节奏或者进一步放松还有待观察,仍应密切关注监管态度。

DCM注册节奏持平,较难提供更多增量。2016年房企DCM工具(中票、短融、PPN、ABN)共注册了1007亿元的发行额,2017年增加到了2131亿,主要因交易所市场监管趋严,房企在银行间市场的发债需求增加;18年截至到9月6日已经注册了1454亿,同比基本持平。目前房地产DCM工具剩余有效额度尚有2000多亿,预计19年房地产DCM工具仍是境内地产债净融资的主力。但从增量看,今年房地产DCM工具注册额同17年比并无显著增加,另外房地产DCM工具的到期量也在增加,我们认为虽然明年房地产DCM工具仍会提供千亿净融资额,但难提供更多的增量。

境外债限借新还旧,融资成本走高。境外债是房企融资重要的补充渠道,17年发行额近500亿美元,今年1-11月也有近450亿美元。但境外债的发行在年中已经收紧,要求募集资金主要用于偿还到期债务,这导致了下半年地产境外债融资的明显回落,6-10月5个月的时间仅发行了115亿美元,较前5个月减少了176亿美元。近期地产境外债发行回温,11月境内房企境外债发行了42.65亿美元,但同时我们也看到其融资成本也在不断走高,11月初恒大集团通过子公司在境外发行的一期美元债,利率高达13.75%,这给房企境外债融资添了一层不得已而为之的意味。

非标融资难度增加,成本继续抬升。影子银行监管趋严、非标萎缩的大趋势不变,9月以来不少信托公司的房地产信托业务都有所收缩,除了前期监管政策逐渐显效的原因之外,今年以来信托频现兑付危机,加上房地产行业持续的宏观调控,导致投资者对房地产信托产品的投资态度趋于谨慎。来自用益信托的统计显示,地产信托在四季度的募集规模出现明显回落,11月单月地产集合信托发行规模降到了600亿以下,同时房地产集合信托月均收益率已经从年初1月的7.66%提高到11月的8.48%。近期多家房企分别宣布与信托公司签署战略合作协议,合作规模总计达500亿元,我们认为一方面有可能是信托响应政策支持民营企业,另一方面战略合作规模并非实际贷款规模,恰恰反映了房地产企业融资比较难,因此与信托的合作变得愈发重要。

融资难以大幅放松,地产债风险难消。未来地产债风险仍难降低,投资仍需谨慎。一是地产净融资尚未有实质改善:地产行业明年还要迎来更严峻的债务到期高峰期,再融资压力仍大,针对房地产的融资政策可能会有一定放松,比如债券发行审批上还可能会提速,但是想要像15-16年那样实现大规模净融资的可能性非常小;而且结构性融资问题会愈加突出,即尽管债券发行审批提速,但并不是所有房企都能顺利融资,公司债的发债门槛已经提高,资质弱、未达到发债标准的企业,即使公司债有所放松也难以受益。另一方面,销售回款减少正带来内部现金流的回落,地产企业资金链紧张的情形较难改变。地产债风险难消,风险偏好的进一步提升需要看到地产调控或者融资政策的放松,行业马太效应愈加明显,我们依然建议投资以稳健的龙头房企为上。

临近年关,房地产企业融资似乎变得活跃起来,在刚刚过去的11月不少地产公司发布了各类融资公告,包括发行公司债、中票短融、境外优先票据以及信托等方式,关于地产融资放松的言论也多了起来。那么房地产行业融资放松究竟是错觉还是确有在发生?对地产债的影响会是怎样的?本文将通过对地产公司各融资渠道尤其是债券市场的跟踪,抽丝剥茧,以期给出一个量化的答案。

1。 地产债发行量升而净融资减

18年地产债发行量大幅回升。今年地产债发行与去年比起来明显回暖,前11个月地产债发行量接近3580亿元,而去年全年才有1900亿,发行量上翻了近一倍。

但主要是借新还旧,净融资同比反而减少。今年地产债也进入了偿还高峰期,到期量大增,故而虽然债券的发行量较去年明显增加,但主要用于借新还旧,净融资额持续低迷,今年以来累计仅1059亿,同比反而减少了232亿。

19年地产债偿还压力继续大幅增加。从存续地产债到期情况看, 19年全年地产债偿还量预计还有3031亿,另外还有4157亿会进入回售期,如果按照40%的回售比例预估,明年待偿还的规模还有4694亿,这个偿还量尚未包括明年底前发行且到期的超短融(18年这一规模大约有150亿),考虑到这一部分, 预计19年地产债偿还规模要在4800 亿上下。和今年3100亿的偿还量比较看,明年地产债偿还压力要大幅增加。

11月房地产公司债券发行量环比回升,但再融资压力依旧严峻。从近期的情况看,11月房地产企业通过债券实现的净融资额确实比10月份有大幅增加,也是近7个月以来净融资额最高的月份。但我们也看到,今年12月以及19年2月和3月都是地产债的偿还小高峰,地产行业债券再融资压力非常大,近期地产公司积极进行发债融资,或为应对即将到来的偿债小高峰做准备。

2。 公司债审批确有加快,或为应对偿还高峰

地产公司债审批速度确有加快。今年交易所审批速度确实有所加快,小公募(一般公司债)审批自6月开始提速,6-9月4个月里通过审批的小公募计划发行规模有1084亿元,共计27个项目,超过此前20个月的总量,1-11月全年通过的地产公司债小公募项目累计规模已经有近1632.6亿。

私募债的审批提速略早于小公募,5月当月便有450亿的项目通过交易所审批,1-11月通过的地产公司债私募债项目累计规模已经有2701.55亿元。

合计来看,今年1-11月通过交易所审批的地产公司债额度累计有4334.15亿元,同比增加2375.15亿元,为去年同期的2.2倍。

司雯嘉主张女人独立

司雯嘉主张女人独立