应该毫不动摇地坚持减税 特别是给企业部门降低税

1。 从税改理解减税:由点到面,逐渐铺开

1.1 目前正处减税期,积极态势望保持

目前市场上不乏对我国减税政策的疑虑,而提到减税,有必要首先回答的问题就是我国究竟有没有减过税?

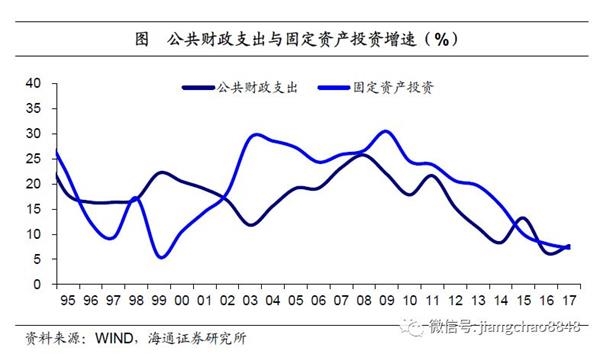

因为经济的持续增长会带来税收增速的提升,因此单以税收收入增速的变化来判断政策效果有失偏颇。我们从税收增速与经济增速的比值变化来观察减税是否产生过政策效果,一般来说,这一比值的提升说明税收增长相对于经济增速而言逐渐加快,意味着税收负担的加重,而反之则说明税负有所减轻,产生了减税的政策效果。

目前正处减税期,积极态势望保持。从94年分税制改革以来,税收增速相对于经济增速的变化可以明显地区分出三个不同的时期:分税制改革起直至01年,相对于经济增速而言,税收增长较快,是比较明显的税收负担上升期;02-10年左右,税收负担基本维持在稳定水平;11年以来,相对于经济增长而言,税收增速缓慢下降,因此,从政策效果来看, 目前我们实际上正处于减税时期。但我们的确发现,17年税收增速出现了显著上升,减税趋势有被打破的风险,而在经济下行压力加大的背景之下,我们认为有必要继续保持减税的积极态势。

那么,既然从11年以来,我们实际上正处于减税时期,为何大家谈及减税所知甚少呢?主要原因可能来自以下三个方面。

扩大支出是积极财政政策主线。首先,近年来的积极财政政策,均以扩大政府支出作为政策主线,由于其能在较短的时间内收效,因此在经济下行期时,是托底经济的有力工具。而减税政策发挥效果需要的时间较长,常被作为积极财政政策中的补充手段。

减税思想贯彻在税制改革中。其次,我国的税收体系还未完善,税制改革也正在逐步推进,而我们观察到,减税思想通常贯彻在税制改革之中,比如企业所得税率的统一下调、增值税由生产型转向消费型等。而由于减税和税制改革影响难以分离,并且税制调整后数据可比性的下降,因此减税政策效果常被掩盖在税制改革进程之中。

征税能力提高,经济增长尚可。最后,近年来我国税收征管水平在逐步提高,“金税三期”使得筹集税款的能力进一步增加,加之改革开放以来,我国经济实现了高速的增长,因此总体上来看,有上述因素托底,税收收入增速大幅放缓年份较少,对减税政策效果的疑虑也就日益加深。

1.2 减税贯穿税改中,由点到面渐铺开

从税改理解减税:由点到面,逐渐铺开。由于减税政策与税制改革相互交叠和同步推进,因此要全面地理解减税政策必然绕不开税制改革,总体来看,分税制后的减税政策呈现了 由点到面,逐渐铺开的发展历程。

94-02年:税收体系初创,减税措施少有。94年分税制改革成为我国税收体制的一道分水岭,但其后税收体系仍在不断完善中,比如就所得税部分中央和地方划定分成比例等,且这一时期政府工作报告中几乎一直在强调税收征管、增收节支,因此出台的减税举措较少,仅为刺激出口而上调了出口退税比例。

03-08年:税收体系完善,调整中的减税。03年底十六届三中全会通过《中共中央关于完善社会主义市场经济体制若干问题的决定》,提出按照“ 简税制、宽税基、低税率、严征管”的原则分步实施税收制度改革,减税的政策思路在改革中得到贯彻:比如废除农业税、两次上调个税起征点以及统一并降低了企业所得税率。

09-12年:结构性减税起步,政策由幕后到台前。受金融危机影响,08年底中央经济工作会议上首次提出“结构性减税”,减税政策终于 从幕后走向台前,结合税制改革,呈现出多点开花的局面:增值税由生产性转向消费型(增加进项抵扣)、个税起征点和税率级距的调整以及下调印花税、住房交易税费等举措纷纷出台。

13年至今:全面深化改革,减税面上铺开。13年底十八届三中全会通过《中共中央关于全面深化改革若干重大问题的决定》,指出进一步完善税收制度,而在全面深化改革的时期,减税政策也开始全面铺开,特别是营改增完成以来调整进一步加快:营改增后对增值税税率的下调、个税改革的推进以及小微企业所得税优惠范围的不断扩大,减税政策囊括三大税种。

声明:本网站所提供的信息仅供参考之用,并不代表本网赞同其观点,也不代表本网对其真实性负责。您若对该稿件内容有任何疑问或质疑,请尽快与上海热线联系,本网将迅速给您回应并做相关处理。联系方式:shzixun@online.sh.cn